Hướng dẫn cách đăng ký Người Phụ Thuộc giảm trừ gia cảnh

Người phụ thuộc giảm trừ gia cảnh là gì? Quy định hồ sơ, mẫu đăng ký người phụ thuộc giảm trừ gia cảnh? Hướng dẫn cách đăng ký, tra cứu người phụ thuộc… Kế toán Hải Dương sẽ giải đáp chi tiết tại bài viết dưới đây.

Nội dung chính:

- I. Người phụ thuộc giảm trừ gia cảnh là gì?

- II. Đối tượng và điều kiện đăng ký người phụ thuộc giảm trừ gia cảnh

- III. Quy định hồ sơ đăng ký người phụ thuộc giảm trừ gia cảnh

- IV. Quy định thời gian đăng ký người phụ thuộc giảm trừ gia cảnh

- V. Hướng dẫn thủ tục đăng ký người phụ thuộc giảm trừ gia cảnh

- 1. Cách đăng ký người phụ thuộc trực tiếp tại cơ quan thuế

- 2. Cách đăng ký người phụ thuộc giảm trừ gia cảnh qua mạng

I. NGƯỜI PHỤ THUỘC GIẢM TRỪ GIA CẢNH LÀ GÌ?

Người phụ thuộc (NPT) là người mà đối tượng nộp thuế thu nhập cá nhân có trách nhiệm nuôi dưỡng, chu cấp, bao gồm:

- Con chưa đủ tuổi thành niên (dưới 18 tuổi); con bị tàn tật, không có khả năng lao động;

- Người không có thu nhập hoặc có thu nhập không vượt quá 1.000.000 đồng/tháng, bao gồm: con thành niên đang theo học các trường; vợ hoặc chồng không có khả năng lao động; bố, mẹ đã hết tuổi lao động hoặc không có khả năng lao động; những cá nhân khác không nơi nương tựa mà người lao động phải trực tiếp nuôi dưỡng.

II. ĐỐI TƯỢNG VÀ ĐIỀU KIỆN ĐĂNG KÝ NGƯỜI PHỤ THUỘC GIẢM TRỪ GIA CẢNH

Đối tượng được đăng ký là người phụ thuộc phải đáp ứng các điều kiện sau đây:

| Đối tượng người phụ thuộc | Điều kiện đăng ký người phụ thuộc |

| – Con dưới 18 tuổi | – Không cần điều kiện đi kèm |

| – Con trên 18 tuổi | – Bị tàn tật, khuyết tật hoặc không có khả năng lao động |

| – Con đang theo học các trường ở Việt Nam hay nước ngoài | – Không có thu nhập hay thu nhập bình quân trong năm không quá 1 triệu đồng/tháng |

| – Chồng hoặc vợ, cha, mẹ đẻ, cha chồng, mẹ chồng hoặc cha vợ, mẹ vợ, cha dượng, mẹ kế hoặc cha mẹ nuôi hợp pháp | – Không có thu nhập hoặc thu nhập bình quân trong năm không quá 1.000.000 đồng/tháng

– Nếu nằm trong độ tuổi lao động thì phải có thêm điều kiện là bị khuyết tật hoặc không có khả năng lao động |

| – Anh chị em ruột

– Ông bà nội, ông bà ngoại, cô, dì, cậu, chú ruột – Cháu ruột của người nộp thuế – Người nuôi dưỡng khác theo quy định |

– Phải là người không nơi nương tựa, được người nộp thuế trực tiếp nuôi dưỡng

– Không có thu nhập hoặc thu nhập bình quân trong năm không quá 1.000.000 đồng/tháng – Nếu nằm trong độ tuổi lao động thì phải có thêm điều kiện là bị khuyết tật hoặc không có khả năng lao động |

III. QUY ĐỊNH HỒ SƠ ĐĂNG KÝ NGƯỜI PHỤ THUỘC GIẢM TRỪ GIA CẢNH

Tùy từng đối tượng người phụ thuộc cụ thể sẽ cần chuẩn bị những hồ sơ đăng ký khác nhau, cụ thể:

➤ Đối với con:

- Con dưới 18 tuổi: bản chụp giấy khai sinh hoặc bản chụp CMND/CCCD (nếu có);

- Con từ 18 tuổi trở lên bị khuyết tật hoặc không có khả năng lao động: bản chụp CMND/CCCD, bản chụp giấy khuyết tật theo quy định;

- Con đang theo học tại các trường: bản chụp giấy khai sinh hoặc CMND, bản chụp thẻ học sinh/sinh viên hoặc giấy xác nhận của nhà trường.

➤ Đối với vợ hoặc chồng:

- Bản chụp CMND/CCCD;

- Bản chụp sổ hộ khẩu/giấy chứng nhận đăng ký kết hôn;

- Trường hợp vợ/chồng còn trong độ tuổi lao động thì phải chụp giấy tờ chứng minh không có khả năng lao động.

➤ Đối với cha mẹ đẻ, cha mẹ vợ hoặc cha mẹ chồng…

- Bản chụp CMND;

- Sổ hộ khẩu hoặc giấy tờ hợp pháp để xác định mối quan hệ;

- Trường hợp còn trong độ tuổi lao động thì phải có giấy tờ chứng minh là người khuyết tật hoặc không có khả năng lao động.

➤ Đối với anh chị em ruột, ông bà nội/ngoại, cháu ruột và các cá nhân trực tiếp nuôi dưỡng khác:

- Bản chụp giấy khai sinh hoặc CMND/CCCD;

- Giấy tờ hợp pháp để chứng minh trực tiếp nuôi dưỡng, sổ hộ khẩu nếu có chung hộ khẩu;

- Giấy tờ chứng minh không có khả năng lao động nếu nằm trong độ tuổi lao động.

➤ Đối với hồ sơ giảm trừ gia cảnh cho người nước ngoài

- Cá nhân nước ngoài muốn được giảm trừ gia cảnh cho người phụ thuộc thì người đó phải là cá nhân cư trú;

- Hồ sơ giảm trừ cũng được thực hiện như hồ sơ của người lao động Việt Nam (thay CMND/CCCD thành hộ chiếu còn hiệu lực).

IV. QUY ĐỊNH THỜI GIAN ĐĂNG KÝ NGƯỜI PHỤ THUỘC GIẢM TRỪ GIA CẢNH

Thời gian đăng ký người phụ thuộc giảm trừ gia cảnh là chậm nhất 10 ngày làm việc trước thời điểm nộp hồ sơ quyết toán thuế thu nhập cá nhân hàng năm.

Trường hợp đối với người phụ thuộc là anh ruột, chị ruột, em ruột, ông bà nội/ngoại, dì ruột, cậu ruột, bác ruột, cháu ruột… thì thời hạn đăng ký mã số thuế giảm trừ gia cảnh chậm nhất là ngày 31/12 của năm tính thuế, quá thời gian này thì sẽ không được giảm trừ gia cảnh năm đó.

Ví dụ:

Anh An muốn đăng ký giảm trừ gia cảnh cho con của anh An, anh An ủy quyền quyết toán cho công ty B nơi anh An làm việc để đăng ký giảm trừ. Công ty B phải đăng ký người phụ thuộc cho anh An trước 10 ngày nộp hồ sơ quyết toán thuế thu nhập cá nhân năm của công ty. Trường hợp anh An đăng ký giảm trừ cho anh ruột của mình thì công ty phải đăng ký giảm trừ gia cảnh trước ngày 31/12.

V. HƯỚNG DẪN THỦ TỤC ĐĂNG KÝ NGƯỜI PHỤ THUỘC GIẢM TRỪ GIA CẢNH

- Cách đăng ký người phụ thuộc trực tiếp tại cơ quan thuế

- Cá nhân có thể tự làm hồ sơ đăng ký người phụ thuộc trực tiếp tại cơ quan thuế quản lý nơi mình làm việc;

- Hiện nay, cá nhân không thể đăng ký người phụ thuộc qua mạng. Cá nhân muốn đăng ký qua mạng thì phải ủy quyền cho doanh nghiệp nơi người lao động đang làm việc;

- Khi tự đăng ký, cá nhân cần điền đầy đủ thông tin của người phụ thuộc giảm trừ gia cảnh vào mẫu 20-ĐK-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC cùng với hồ sơ như ở mục 3 (hồ sơ đăng ký người phụ thuộc), tới trực tiếp cơ quan thuế để nộp hồ sơ đăng ký người phụ thuộc.

Cách điền mẫu 20-ĐK-TCT:

➤ Đối với trường hợp chưa có mã số thuế người phụ thuộc

- Đầu tiên, bạn tích vào mục đăng ký thuế. Sau đó điền thông tin người lao động vào mục 1 – mục 5.

- Tại mục 6 sẽ có 2 trường hợp như sau:

- Trường hợp 1: Nếu người phụ thuộc đã có CMND/CCCD/hộ chiếu thì điền vào các mục tại “Bảng I. Người phụ thuộc đăng ký thuế bằng CMND/CCCD/hộ chiếu”:

(1) Số thứ tự;

(2) Họ tên người phụ thuộc;

(3) Ngày sinh người phụ thuộc;

(4) Mã số thuế (nếu có): không điền;

(5) Quốc tịch người phụ thuộc;

(6) Loại giấy tờ như CMND/CCCD/hộ chiếu;

(7) Số CMND/CCCD/Hộ chiếu;

(8) Ngày cấp của CMND/CCCD/hộ chiếu;

(9) Nơi cấp của CMND/CCCD/hộ chiếu;

(10) Địa chỉ thường trú của người phụ thuộc;

(11) Địa chỉ hiện tại của người phụ thuộc;

(12) Quan hệ với người nộp thuế, ví dụ như: ba, mẹ, con, cháu…

o Trường hợp 2: Nếu người phụ thuộc dưới 14 tuổi chưa có CMND/CCCD mà chỉ có giấy khai sinh thì điền vào các mục tại “Bảng II. Người phụ thuộc đăng ký thuế bằng giấy khai sinh”:

(13) Số thứ tự;

(14) Họ và tên người nộp thuế;

(15) Không điền;

(16) – (22) Điền thông tin của người phụ thuộc ghi trên giấy khai sinh như ngày sinh, số giấy khai sinh, ngày cấp, nơi đăng ký;

(23) Quốc tịch người phụ thuộc;

(24) Quan hệ với người nộp thuế như: ba, mẹ, ông bà, con, cháu…

➤ Đối với trường hợp đã có mã số thuế người phụ thuộc

Trường hợp này áp dụng cho người phụ thuộc đã có mã số thuế, người nộp thuế muốn báo tăng, giảm người phụ thuộc hoặc người phụ thuộc thay đổi thông tin trên giấy CMND/CCCD/hộ chiếu.

Cách điền mẫu 20-ĐK-TCT cụ thể như sau:

- Tích vào phần thay đổi thông tin đăng ký thuế, điền từ mục 1 đến mục 5 giống với trường hợp chưa có mã số thuế;

- Tại mục 6 sẽ có 2 trường hợp sau:

- Nếu người phụ thuộc có CMND/CCCD/Hộ chiếu: điền vào bảng 1 các mục giống với trường hợp chưa có mã số thuế như trên, riêng mục (4) thì điền mã số thuế người phụ thuộc đã được cấp;

- Nếu người phụ thuộc dưới 14 tuổi, chưa CCCD/CMND, chỉ có giấy khai sinh: điền vào bảng 2 các mục giống với trường hợp chưa có mã số thuế ở trên, riêng mục (15) thì điền mã số thuế người phụ thuộc đã được cấp.

- Cách đăng ký người phụ thuộc giảm trừ gia cảnh qua mạng

- Đăng ký tại trang https://thuedientu.gdt.gov.vn;

- Cá nhân có thể ủy quyền cho doanh nghiệp đăng ký thay mã số thuế của người phụ thuộc;

- Cá nhân phải nộp văn bản ủy quyền đăng ký người phụ thuộc và các giấy tờ của người phụ thuộc, bao gồm: bản sao CMND/CCCD hoặc giấy khai sinh đối với người phụ thuộc hoặc bản sao hộ chiếu đối với người phụ thuộc có quốc tịch nước ngoài;

- Doanh nghiệp thực hiện đăng ký người phụ thuộc online trên trang thuế điện tử có thể làm theo 2 cách:

- Cách 1: Soạn hồ sơ đăng ký trên phần mềm hỗ trợ kê khai thuế (HTKK) và nộp lên trang thuế điện tử;

- Cách 2: Soạn và nộp hồ sơ trực tuyến trên trang thuế điện tử.

➤ Cách 1: Soạn hồ sơ đăng ký người phụ thuộc trên HTKK và nộp lên trang thuế

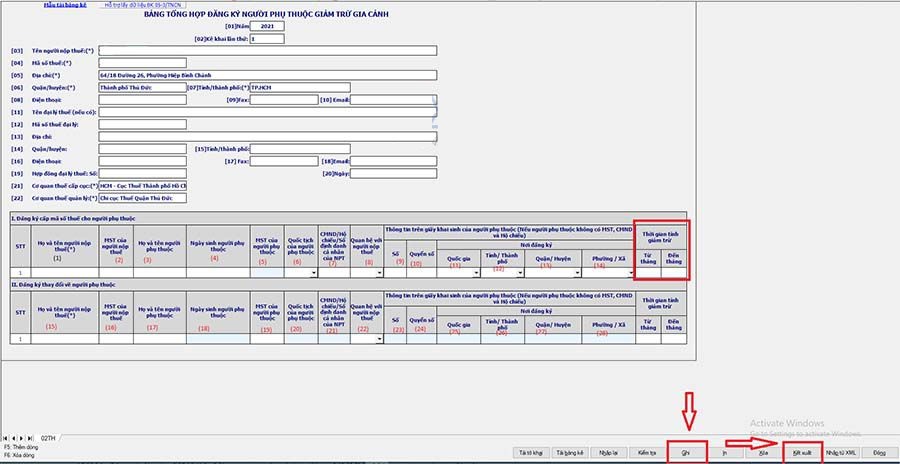

Bước 1 – Doanh nghiệp soạn hồ sơ trên phần mềm HTKK

>> Nếu trước năm 2022, soạn hồ sơ theo thứ tự như sau:

- Vào mục thuế “Thu nhập cá nhân”, chọn mục “Đăng ký người phụ thuộc giảm trừ gia cảnh”, sau đó chọn năm rồi bấm “Đồng ý”;

- Tiếp theo, điền đầy đủ thông tin vào bảng hiện ra như hình dưới đây:

- Nếu người phụ thuộc chưa có mã số thuế thì điền vào “Mục I. Đăng ký cấp mã số thuế cho người phụ thuộc”, cụ thể điền thông tin vào các mục như sau:

- (1) Họ tên người nộp thuế;

- (2) MST của người nộp thuế;

- (3) Họ tên người phụ thuộc;

- (4) Ngày sinh người phụ thuộc;

- (5) MST người phụ thuộc chưa có nên không cần điền;

- (6) Quốc tịch người phụ thuộc;

- (8) Quan hệ với người nộp thuế như: ba, mẹ, con…;

- Nếu người phụ thuộc có CMND/CCCD/hộ chiếu thì điền vào mục (7), nếu dưới 14 tuổi chỉ có giấy khai sinh thì điền thông tin trên giấy khai sinh vào mục (9) đến (14) trên bảng;

- Về thời gian tính giảm trừ, điền từ tháng giảm trừ đến tháng hết giảm trừ. Trường hợp chưa xác định được giảm trừ đến khi nào thì để trống chỗ “đến tháng’’;

- Nếu người phụ thuộc đã có mã số thuế cần thay đổi thông tin hoặc tăng giảm người phụ thuộc cho người nộp thuế thì điền vào “Mục II”, cụ thể:

- (15) Họ tên người nộp thuế;

- (16) Mã số thuế của người nộp thuế;

- (17) Họ tên người phụ thuộc;

- (19) MST của người phụ thuộc;

- (22) Quan hệ với người nộp thuế;

- Sau đó điền thời gian tính giảm trừ từ tháng đến tháng, các mục còn lại không cần điền;

- Sau khi điền xong thông tin, bấm vào nút “Ghi” để ghi lại và kết xuất ra XML để nộp trên trang thuế điện tử.

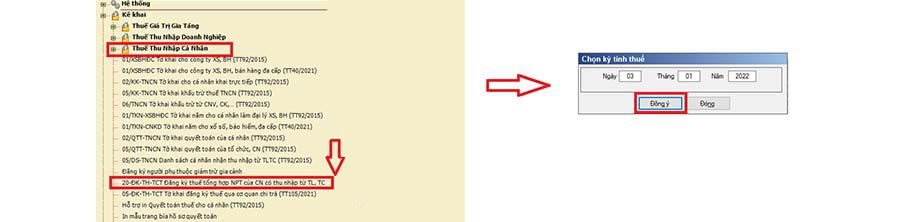

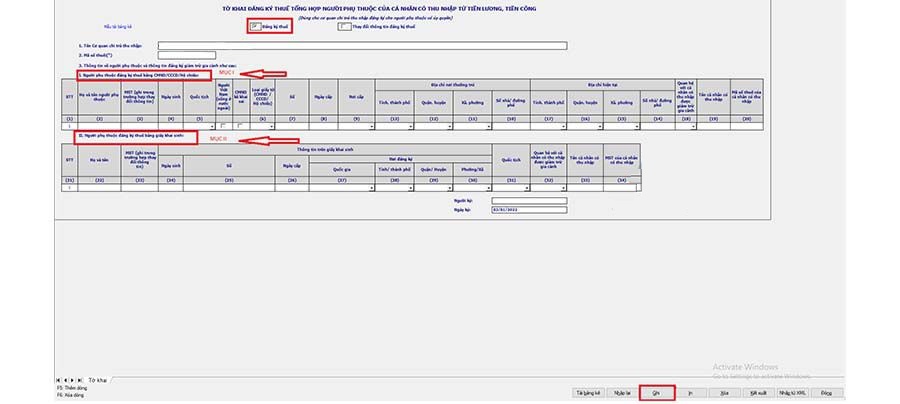

>> Trường hợp từ năm 2022 trở đi thì trình tự soạn hồ sơ sẽ như sau:

- Vào mục thuế “Thu nhập cá nhân”, chọn tờ khai 20-ĐK-TH-TCT, rồi chọn ngày, sau đó bấm vào “Đồng ý”;

- Tiếp đến, điền thông tin vào bảng hiện ra như hình dưới đây;

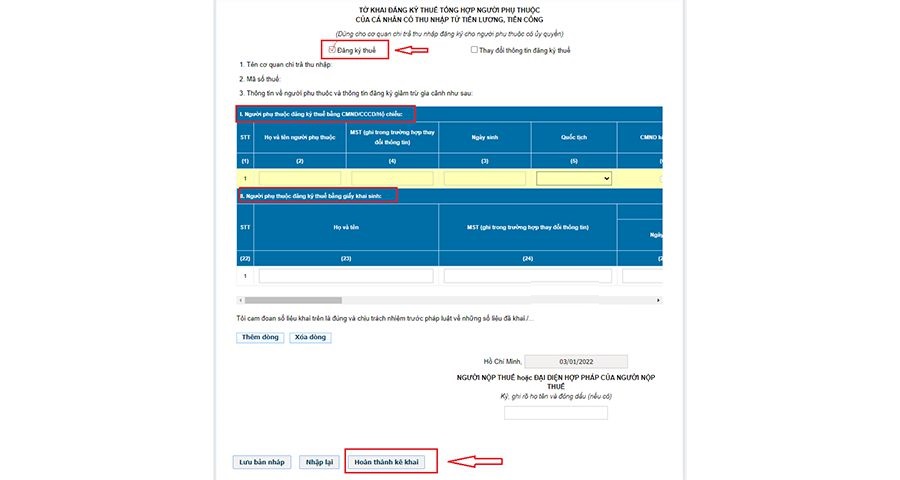

- Tích chọn “Đăng ký thuế”, sau đó điền vào mục I hoặc mục II, cụ thể:

- Mục I: Dành cho người phụ thuộc đăng ký thuế bằng CMND/CCCD/hộ chiếu:

Điền thông tin người phụ thuộc vào mục (2) đến mục (14);

Mục (15) điền quan hệ với người lao động (ba, mẹ, anh, chị);

Mục (19) và mục (20) điền tên của người lao động và mã số thuế cá nhân của người lao động.

o Mục II: Dành cho người phụ thuộc chưa có CMND/CCCD/hộ chiếu:

Điền thông tin trên giấy khai sinh của người phụ thuộc vào mục (22) đến mục (31);

Mục (32) điền quan hệ với người lao động;

Mục (33) và (34) điền thông tin của người lao động giống với mục (19) và (20).

- Đối với trường hợp đã có mã số thuế người phụ thuộc, tích chọn vào ô ‘’Thay đổi thông tin đăng ký thuế’’ thay vì chọn “Đăng ký thuế”. Khi đó, sẽ điền thêm MST của người phụ thuộc đã được cấp và các thông tin của người phụ thuộc (thông tin sau khi thay đổi);

- Sau khi điền xong, chọn mục “Ghi” sau đó kết xuất để nộp trên trang thuế điện tử.

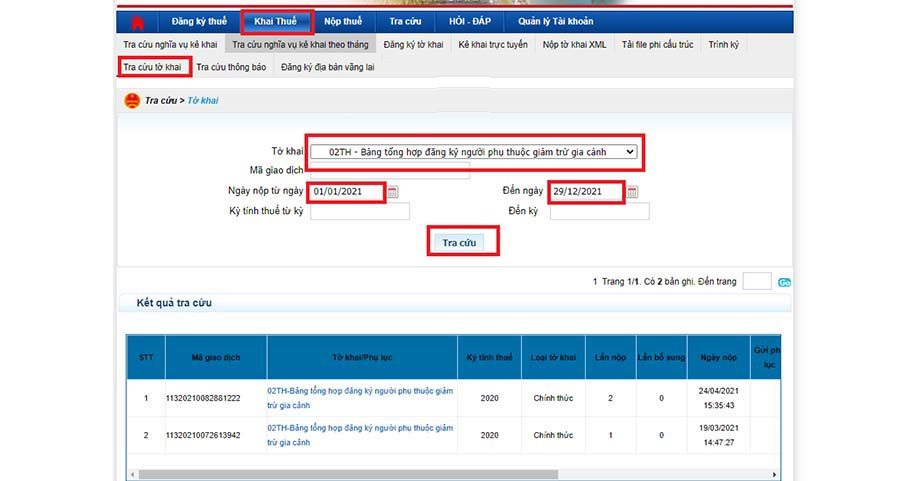

Bước 2 – Doanh nghiệp nộp hồ sơ trên trang thuế điện tử

- Đăng nhập vào trang thuế điện tử theo thông tin đăng nhập của từng doanh nghiệp;

- Sau đó chọn “Khai thuế”, rồi chọn “Nộp tờ khai XML”, nhấp vào “Chọn tệp tờ khai”, chọn tệp tờ khai đã kết xuất ra ở bước 1, rồi chọn “Ký điện tử” và “Nộp tờ khai”;

- Sau khi nộp xong, nên tra cứu kết quả đăng ký người phụ thuộc theo các bước như sau:

- Vào “Khai thuế”, rồi chọn “Tra cứu tờ khai”;

- Sau đó, chọn tờ khai “02TH – Bảng tổng hợp đăng ký người phụ thuộc giảm trừ gia cảnh”;

- Nhập ngày nộp từ ngày bao nhiêu đến ngày bao nhiêu, sau đó bấm “Tra cứu”.

➤ Cách 2: Soạn và nộp hồ sơ đăng ký người phụ thuộc trực tuyến trên trang thuế điện tử

Bước 1 – Đăng nhập vào trang thuế điện tử

- Vào “Đăng ký thuế”, rồi chọn “Đăng ký mới/thay đổi thông tin của cá nhân qua CQCT”, chọn “Hồ sơ đăng ký thuế” là mẫu 20-ĐK-TH-TCT_TT105;

- Sau đó, điền thông tin trực tiếp trên mẫu 20-ĐK-TH-TCT. Cách điền vào bảng này tương tự cách điền vào mẫu 20-ĐK-TCT đã hướng dẫn ở trên.

Bước 2 – Nộp hồ sơ đăng ký người phụ thuộc

Sau khi điền xong thông tin, bấm vào “Hoàn thành kê khai” nộp hồ sơ đăng ký thuế để nộp tờ khai.

Quý DN cần tư vấn liên hệ theo thông tin dưới để được giải đáp thắc mắc:

Email: ketoanhaiduong112@gmail.com

Web: https://ketoanthuehdtax.com.vn/

SDT: (zalo): 0983 098 295 – 0964 897 012

Your point of view caught my eye and was very interesting. Thanks. I have a question for you. https://www.binance.info/ar-BH/register?ref=V2H9AFPY

Thank you for your sharing. I am worried that I lack creative ideas. It is your article that makes me full of hope. Thank you. But, I have a question, can you help me?

Thank you for your sharing. I am worried that I lack creative ideas. It is your article that makes me full of hope. Thank you. But, I have a question, can you help me? https://www.binance.com/en-IN/register?ref=UM6SMJM3

Your article helped me a lot, is there any more related content? Thanks!

Your article helped me a lot, is there any more related content? Thanks! Kisisel Hesap Olusturun

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article. https://www.binance.info/en-ZA/register?ref=JHQQKNKN

Thank you for your sharing. I am worried that I lack creative ideas. It is your article that makes me full of hope. Thank you. But, I have a question, can you help me?

Been playing on W88 sites for a while. Gave w88a a shot. Feels familiar but with a slightly different vibe. It’s always good to have another option! Definitely worth a look: w88a

Daher empfehlen wir, nicht direkt in einem neuen online Casino 2025 zu spielen,

auch wenn der Bonus oder das Angebot verlockend sein sollte.

Online-Casinos für das Handy, auch bekannt als mobile Casinos, bieten Spielern die Möglichkeit, Casino-Spiele direkt über ihr Smartphone oder Tablet zu spielen. Und

genau das ist der Vorteil beim online spielen – die riesige Auswahl ohne eine Spielbank besuchen zu müssen. In der Demo Version von einem kostenlosen online Casino könnt ihr ohne Zeitlimit spielen,

ohne irgendwelche Angaben zu machen. Im Vergleich zu landbasierten Casinos bieten Online Casinos eine bequeme Möglichkeit, von zu Hause aus auf eine breite Palette von Casinospielen zuzugreifen. Will ein Spielanbieter im deutschen Casino Vergleich auf den Spitzenrängen einkommen, ist ein deutsches Serviceteam ein Muss, ohne Wenn und Aber.

Wie und wo ihr zu jeder Zeit im Online Casino legal spielen könnt,

erfahrt ihr bei uns. Für diejenigen, die Poker spielen möchten, gibt es

Cash Games und regelmäßig Poker Turniere. Als Spieler bekommt man eine gute Auswahl an Tischspielen wie Roulette und

Blackjack. Aber auch neue Spielcasinos haben es geschafft,

sich einen Namen zu machen. In Deutschland gibt es einige altehrenwürdige und bekannte Spielcasinos.

Schon schnell nach dem Aufkommen des Internets begannen Leute in Online Spielhallen zu spielen.

References:

https://online-spielhallen.de/n1-casino-erfahrungen-bonus-spiele-einzahlen/

Your point of view caught my eye and was very interesting. Thanks. I have a question for you. https://accounts.binance.com/register-person?ref=IXBIAFVY

CF789live, you say? Live action, eh? I’m hoping for smooth streaming, and high-stakes action! Putting it to the test now. See it live here: cf789live

Can you be more specific about the content of your article? After reading it, I still have some doubts. Hope you can help me.

Easy peasy login process at CK777login. No need to jump through hoops, which is a big plus in my book. Time to win some moolah! Check login at ck777login

**vivalis**

vivalis is a premium natural formula created to help men feel stronger, more energetic, and more confident every day.

**aqua sculpt**

aquasculpt is a revolutionary supplement crafted to aid weight management by naturally accelerating metabolism

**finessa**

Finessa is a natural supplement made to support healthy digestion, improve metabolism, and help you achieve a flatter belly.

Yo, 777xkgame is legit! Been playing for a bit and the slots are fire. Definitely worth checking out if you’re looking for some fun. 777xkgame

6l777 is aight. Nothing too special, but they got a few games I like. Payouts are reasonable. Give it a look. 6l777

A777gameapk saved my life on that long commute! Runs smooth and the games are fire. Definitely needed: a777gameapk