Cách hạch toán tài khoản 131 – Phải thu khách hàng theo Thông tư 133

Tài khoản 131 là một tài khoản đặc biệt trong bảng hệ thống tài khoản kế toán.

Bài viết dưới đây, Kế toán Hải Dương sẽ hướng dẫn chi tiết các bạn cách hạch toán tài khoản 131 theo Thông tư 133.

- Nguyên tắc kế toán phải thu khách hàng theo thông tư 133

- Phải hạch toán chi tiết từng đối tượng, từng nội dung phải thu, theo dõi chi tiết kỳ hạn thu hồi.

- Kế toán phải phân loại các khoản nợ (có thể trả đúng hạn, nợ khó đòi hoặc có khả năng không thu hồi được), xác định số trích lập dự phòng phải thu khó đòi.

- Nếu sản phẩm, hàng hóa không đúng quy cách, chủng loại, bên mua có thể yêu cầu bên bán giảm giá hoặc trả lại hàng hóa.

- Nội dung, kết cấu tài khoản 131 theo thông thư 133

- Nội dung: Tài khoản này dùng để phản ánh các khoản nợ phải thu và tình hình thanh toán các khoản nợ phải thu của doanh nghiệp với khách hàng.

- Kết cấu:

– Bên Nợ:

+ Số tiền phải thu khách hàng phát sinh trong kỳ khi bán sản phẩm, hàng hóa, TSCĐ…

+ Số tiền thừa trả lại cho khách hàng

+ Đánh giá lại các khoản phải thu khách hàng là ngoại tệ (Nếu tỷ giá ngoại tệ tăng so với tỷ giá ghi sổ)

– Bên có:

+ Số tiền khách hàng đã trả nợ

+ Số tiền đã nhận trước, ứng trước của khách hàng

+ Các khoản giảm giá hàng bán, hàng bán bị trả lại

+ Số tiền chiết khấu thanh toán và chiết khấu thương mại cho khách hàng.

+ Đánh giá lại các khoản phải thu khách hàng là ngoại tệ (Nếu tỷ giá ngoại tệ giảm so với tỷ giá ghi sổ)

– Dư cuối kỳ: Có thể ở bên Nợ hoặc bên Có hoặc có thể có số dư ở cả hai bên.

+ Dư cuối kỳ bên Nợ: Số tiền còn phải thu của khách hàng

+ Dư cuối kỳ bên Có: Số tiền khách hàng ứng trước hoặc số tiền khách nộp thừa.

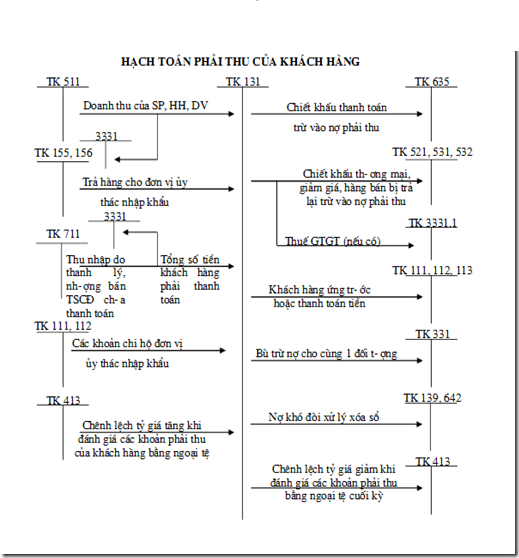

- Sơ đồ hạch toán tài khoản 131 theo Thông tư 133

4. Phương pháp kế toán một số giao dịch chủ yếu

4. Phương pháp kế toán một số giao dịch chủ yếu

4.1. Khi bán sản phẩm, hàng hóa, cung cấp dịch vụ chưa thu được ngay bằng tiền (kể cả các khoản phải thu về tiền bán hàng xuất khẩu của bên giao ủy thác), kế toán ghi nhận doanh thu, ghi:

- Đối với sản phẩm, hàng hóa, dịch vụ, bất động sản đầu tư thuộc đối tượng chịu thuế GTGT, thuế tiêu thụ đặc biệt, thuế xuất khẩu, thuế bảo vệ môi trường, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ theo giá bán chưa có thuế, các khoản thuế gián thu phải nộp được tách riêng ngay khi ghi nhận doanh thu (kể cả thuế GTGT phải nộp theo phương pháp trực tiếp), ghi:

Nợ TK 131 – Phải thu của khách hàng (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (giá chưa có thuế)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

- Trường hợp không tách ngay được các khoản thuế phải nộp, kế toán ghi nhận doanh thu bao gồm cả thuế phải nộp. Định kỳ, kế toán xác định nghĩa vụ thuế phải nộp và ghi giảm doanh thu, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

4.2. Hạch toán hàng bán bị khách hàng trả lại:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (giá bán chưa có thuế)

Nợ TK 333 – Thuế và các khoản phải nộp Nhà nước (số thuế GTGT của hàng bán bị trả lại)

Có TK 131 – Phải thu của khách hàng.

4.3. Hạch toán chiết khấu thương mại và giảm giá hàng bán

- a) Trường hợp số tiền chiết khấu thương mại, giảm giá hàng bán đã ghi ngay trên hóa đơn, kế toán phản ánh doanh thu theo giá đã trừ chiết khấu, giảm giá (ghi nhận theo doanh thu thuần) và không phản ánh riêng số chiết khấu, giảm giá.

- b) Trường hợp trên hóa đơn chưa thể hiện số tiền chiết khấu thương mại, giảm giá hàng bán do khách hàng chưa đủ điều kiện để được hưởng hoặc chưa xác định được số phải chiết khấu, giảm giá thì doanh thu ghi nhận theo giá chưa trừ chiết khấu, giảm giá (doanh thu gộp). Sau thời điểm ghi nhận doanh thu, nếu khách hàng đủ điều kiện được hưởng chiết khấu, giảm giá thì kế toán phải ghi nhận khoản chiết khấu, giảm giá là khoản giảm doanh thu gộp, ghi:

Nợ TK 511 – Doanh thu bán hàng, cung cấp dịch vụ

Nợ TK 333 – Thuế và các khoản phải nộp Nhà nước (số thuế của hàng giảm giá, chiết khấu thương mại)

Có TK 131 – Phải thu của khách hàng (tổng số tiền giảm giá).

4.4. Số chiết khấu thanh toán phải trả cho người mua khi người mua thanh toán tiền mua hàng trước thời hạn quy định, trừ vào khoản nợ phải thu của khách hàng, ghi:

Nợ TK 111- Tiền mặt

Nợ TK 112- Tiền gửi Ngân hàng

Nợ TK 635 – Chi phí tài chính (Số tiền chiết khấu thanh toán)

Có TK 131- Phải thu của khách hàng.

4.5. Nhận được tiền do khách hàng trả (kể cả tiền lãi của số nợ – nếu có), nhận tiền ứng trước của khách hàng theo hợp đồng bán hàng hoặc cung cấp dịch vụ, ghi:

Nợ các TK 111, 112

Có TK 131- Phải thu của khách hàng

Có TK 515 – Doanh thu hoạt động tài chính (phần tiền lãi).

4.6. Phương pháp kế toán các khoản phải thu của nhà thầu đối với khách hàng liên quan đến hợp đồng xây dựng:

- Trường hợp hợp đồng xây dựng quy định nhà thầu được thanh toán theo giá trị khối lượng thực hiện, khi kết quả thực hiện hợp đồng xây dựng được xác định một cách đáng tin cậy và được khách hàng xác nhận, kế toán phải lập hóa đơn trên cơ sở phần công việc đã hoàn thành được khách hàng xác nhận, căn cứ vào hóa đơn, ghi:

Nợ TK 131- Phải thu của khách hàng

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311).

- Khoản tiền thưởng thu được từ khách hàng trả phụ thêm cho nhà thầu khi thực hiện hợp đồng đạt hoặc vượt một số chỉ tiêu cụ thể đã được ghi trong hợp đồng, ghi:

Nợ TK 131 – Phải thu của khách hàng

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311).

- Khoản bồi thường thu được từ khách hàng hay các bên khác để bù đắp cho các chi phí không bao gồm trong giá trị hợp đồng (như sự chậm trễ, sai sót của khách hàng và các tranh chấp về các thay đổi trong việc thực hiện hợp đồng), ghi:

Nợ TK 131- Phải thu của khách hàng

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311).

- Khi nhận được tiền thanh toán khối lượng công trình hoàn thành hoặc khoản ứng trước từ khách hàng, ghi:

Nợ các TK 111, 112

Có TK 131 – Phải thu của khách hàng.

4.7. Trường hợp khách hàng không thanh toán bằng tiền mà thanh toán bằng hàng (theo phương thức hàng đổi hàng), căn cứ vào giá trị vật tư, hàng hóa nhận trao đổi (tính theo giá trị hợp lý ghi trong Hóa đơn GTGT hoặc Hóa đơn bán hàng của khách hàng) trừ vào số nợ phải thu của khách hàng, ghi:

Nợ các TK 152, 153, 156

Nợ TK 611 – Mua hàng (hàng tồn kho kế toán theo phương pháp KKĐK)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 131 – Phải thu của khách hàng.

4.8.Trường hợp phát sinh khoản nợ phải thu khó đòi thực sự không thể thu nợ được phải xử lý xoá sổ, căn cứ vào biên bản xử lý xóa nợ, ghi:

Nợ TK 229 – Dự phòng tổn thất tài sản (2293) (số đã lập dự phòng)

Nợ TK 642 – Chi phí quản lý kinh doanh (số chưa lập dự phòng)

Có TK 131 – Phải thu của khách hàng.

4.9. Kế toán khoản phải thu về phí ủy thác tại bên nhận ủy thác xuất nhập khẩu:

Nợ TK 131 – Phải thu của khách hàng

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5113)

Có TK 3331 – Thuế GTGT phải nộp (33311).

4.10. Khi phát sinh doanh thu, thu nhập khác bằng ngoại tệ chưa thu được tiền của khách hàng, căn cứ tỷ giá giao dịch thực tế tại thời điểm phát sinh, ghi:

Nợ TK 131 (tỷ giá giao dịch thực tế tại thời điểm phát sinh)

Có các TK 511,711 (tỷ giá giao dịch thực tế tại thời điểm phát sinh).

4.11. Khi nhận trước tiền của người mua bằng ngoại tệ để cung cấp vật tư, hàng hóa, TSCĐ, dịch vụ:

- Kế toán phản ánh số tiền nhận trước của người mua theo tỷ giá giao dịch thực tế tại thời điểm nhận ứng trước, ghi:

Nợ các TK 111 (1112), 112(1122)

Có TK 131- Phải thu của khách hàng.

- Khi chuyển giao vật tư, hàng hóa, TSCĐ, dịch vụ cho người mua thì phần nợ phải thu, doanh thu, thu nhập tương ứng với số tiền nhận ứng trước được ghi theo tỷ giá giao dịch thực tế tại thời điểm nhận ứng trước và phần nợ phải thu, doanh thu, thu nhập tương ứng với số tiền còn lại được ghi theo tỷ giá giao dịch thực tế tại thời điểm ghi nhận doanh thu, thu nhập, ghi:

Nợ TK 131 – Phải thu của khách hàng

Có các TK 511,711.

4.12. Khi thu nợ phải thu của khách hàng bằng ngoại tệ:

- Trường hợp bên Có tài khoản phải thu của khách hàng áp dụng tỷ giá ghi sổ để quy đổi ra đồng tiền ghi sổ kế toán, ghi:

Nợ các TK 111 (1112), 112 (1122) (tỷ giá giao dịch thực tế tại thời điểm thu nợ)

Nợ TK 635 – Chi phí tài chính (lồ tỷ giá hối đoái)

Có TK 131 – Phải thu của khách hàng (tỷ giá ghi sổ kế toán)

Có TK 515 – Doanh thu hoạt động tài chính (lãi tỷ giá hối đoái).

- Trường hợp bên Có tài khoản phải thu của khách hàng áp dụng tỷ giá giao dịch thực tế để quy đổi ra đồng tiền ghi sổ kế toán:

+ Khi thu các khoản nợ phải thu của khách hàng, ghi:

Nợ các TK 111 (1112), 112 (1122) (tỷ giá giao dịch thực tế tại thời điểm thu nợ)

Có TK 131 – Phải thu của khách hàng (tỷ giá giao dịch thực tế tại thời điểm thu nợ).

+ Ghi nhận chênh lệch tỷ giá: Việc ghi nhận chênh lệch tỷ giá hối đoái phát sinh trong kỳ được thực hiện đồng thời tại thời điềm thu nợ hoặc định kỳ tùy theo đặc điểm hoạt động kinh doanh và yêu cầu quản lý của doanh nghiệp:

(+) Nếu phát sinh lỗ chênh lệch tỷ giá, ghi:

Nợ TK 635 – Chi phí tài chính (chênh lệch giữa tỷ giá ghi sổ của khoản nợ phải thu lớn hơn tỷ giá giao dịch thực tế tại thời điểm thu nợ)

Có TK 131 – Phải thu của khách hàng.

(+) Nếuphát sinh lãi chênh lệch tỷ giá, ghi:

Nợ TK 131 – Phải thu của khách hàng

Có TK 515 – Doanh thu hoạt động tài chính (chênh lệch giũa tỷ giá ghi số của khoản nợ phải thu nhỏ hơn tỷ giá giao dịch thực tế tại thời điếm thu nợ).

4.13. Khi lập Báo cáo tài chính, số dư nợ phải thu của khách hàng là khoản mục tiền tệ có gốc ngoại tệ được đánh giá theo tỷ giá chuyển khoản trung bình tại thời điểm cuối kỳ kế toán:

- Nếu tỷ giá ngoại tệ tăng so với tỷ giághi sổ kế toán, ghi:

Nợ TK 131- Phải thu của khách hàng

Có TK 413 – Chênh lệch tỷ giá hối đoái.

- Nếu tỷ giá ngoại tệ giảm so với đồng tiền ghi sổ kế toán, ghi:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái

Có TK 131 – Phải thu của khách hàng.

Trên đây là cách hạch toán tài khoản 131 – Phải thu khách hàng theo Thông tư 133.Rất mong bài viết sẽ giúp ích được cho quý Bạn đọc. Cảm ơn các bạn đã theo dõi!

Quý Bạn đọc cần tư vấn liên hệ theo thông tin dưới để được tư vấn:

Email: ketoanhaiduong112@gmail.com

Web: https://ketoanthuehdtax.com.vn/

SDT: (zalo): 0983 098 295 – 0964 897 012

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.

**mindvault**

mindvault is a premium cognitive support formula created for adults 45+. It’s thoughtfully designed to help maintain clear thinking

**neurosharp**

neurosharp is a high-quality cognitive support formula made to elevate memory, attention, and overall mental performance.

**prostadine**

prostadine is a next-generation prostate support formula designed to help maintain, restore, and enhance optimal male prostate performance.

**sugarmute**

sugarmute is a science-guided nutritional supplement created to help maintain balanced blood sugar while supporting steady energy and mental clarity.

**gl pro**

gl pro is a natural dietary supplement designed to promote balanced blood sugar levels and curb sugar cravings.

**zencortex**

zencortex contains only the natural ingredients that are effective in supporting incredible hearing naturally.

**vitta burn**

vitta burn is a liquid dietary supplement formulated to support healthy weight reduction by increasing metabolic rate, reducing hunger, and promoting fat loss.

**mitolyn**

mitolyn a nature-inspired supplement crafted to elevate metabolic activity and support sustainable weight management.

**prodentim**

prodentim an advanced probiotic formulation designed to support exceptional oral hygiene while fortifying teeth and gums.

**yusleep**

yusleep is a gentle, nano-enhanced nightly blend designed to help you drift off quickly, stay asleep longer, and wake feeling clear.

**synaptigen**

synaptigen is a next-generation brain support supplement that blends natural nootropics, adaptogens

**nitric boost**

nitric boost is a dietary formula crafted to enhance vitality and promote overall well-being.

**wildgut**

wildgutis a precision-crafted nutritional blend designed to nurture your dog’s digestive tract.

**glucore**

glucore is a nutritional supplement that is given to patients daily to assist in maintaining healthy blood sugar and metabolic rates.

**pinealxt**

pinealxt is a revolutionary supplement that promotes proper pineal gland function and energy levels to support healthy body function.

**boostaro**

boostaro is a specially crafted dietary supplement for men who want to elevate their overall health and vitality.

**energeia**

energeia is the first and only recipe that targets the root cause of stubborn belly fat and Deadly visceral fat.

**prostabliss**

prostabliss is a carefully developed dietary formula aimed at nurturing prostate vitality and improving urinary comfort.

**potent stream**

potent stream is engineered to promote prostate well-being by counteracting the residue that can build up from hard-water minerals within the urinary tract.

**hepato burn**

hepato burn is a potent, plant-based formula created to promote optimal liver performance and naturally stimulate fat-burning mechanisms.

**breathe**

breathe is a plant-powered tincture crafted to promote lung performance and enhance your breathing quality.

**cellufend**

cellufend is a natural supplement developed to support balanced blood sugar levels through a blend of botanical extracts and essential nutrients.

**prodentim**

prodentim is a forward-thinking oral wellness blend crafted to nurture and maintain a balanced mouth microbiome.

**neuro genica**

neuro genica is a dietary supplement formulated to support nerve health and ease discomfort associated with neuropathy.

**revitag**

revitag is a daily skin-support formula created to promote a healthy complexion and visibly diminish the appearance of skin tags.

**flow force max**

flow force max delivers a forward-thinking, plant-focused way to support prostate health—while also helping maintain everyday energy, libido, and overall vitality.

**sleeplean**

sleeplean is a US-trusted, naturally focused nighttime support formula that helps your body burn fat while you rest.

**memorylift**

memorylift is an innovative dietary formula designed to naturally nurture brain wellness and sharpen cognitive performance.

Appreciate the thorough breakdown. This is high-quality content.

Aight, heard PHLbestapk’s where it’s at for mobile gaming apps. Supposedly the best APKs around. Gonna download and see if it lives up to the hype. Fingers crossed! phlbestapk

Thank you for your sharing. I am worried that I lack creative ideas. It is your article that makes me full of hope. Thank you. But, I have a question, can you help me? https://www.binance.com/register?ref=IXBIAFVY

Thanks for shening. I read many of your blog posts, cool, your blog is very good.

Great insights on AI tools! Platforms like tyy.AI make it easier to discover solutions that actually work. Their AI Video Generation tools are especially impressive for creators looking to streamline their workflow.

I’ve been trying my luck with Betanobetb and so far, so good! Their user interface is smooth, and the betting options are diverse. A good place to explore if you’re into online betting. Head over to betanobetb and see for yourself!

Your article helped me a lot, is there any more related content? Thanks!

Q88bet…Another one popping up! I am always skeptical until I give it a shot. Hoping customer service is responsive if anything goes wrong. q88bet

**backbiome**

backbiome is a naturally crafted, research-backed daily supplement formulated to gently relieve back tension and soothe sciatic discomfort.

**vivalis**

vivalis is a premium natural formula created to help men feel stronger, more energetic, and more confident every day.

**glycomute**

glycomute is a natural nutritional formula carefully created to nurture healthy blood sugar levels and support overall metabolic performance.

**balmorex**

balmorex is an exceptional solution for individuals who suffer from chronic joint pain and muscle aches.

**aqua sculpt**

aquasculpt is a revolutionary supplement crafted to aid weight management by naturally accelerating metabolism

**prostavive**

prostavive Maintaining prostate health is crucial for mens overall wellness, especially as they grow older.

**synadentix**

synadentix is a dental health supplement created to nourish and protect your teeth and gums with a targeted combination of natural ingredients

**nervecalm**

nervecalm is a high-quality nutritional supplement crafted to promote nerve wellness, ease chronic discomfort, and boost everyday vitality.

**alpha boost**

alpha boost for men, feeling strong, energized, and confident is closely tied to overall quality of life. However, with age, stress, and daily demands

**yu sleep**

yusleep is a gentle, nano-enhanced nightly blend designed to help you drift off quickly, stay asleep longer, and wake feeling clear

**prodentim**

prodentim is a distinctive oral-care formula that pairs targeted probiotics with plant-based ingredients to encourage strong teeth

**nitric boost**

nitric boost is a daily wellness blend formulated to elevate vitality and support overall performance.

**finessa**

Finessa is a natural supplement made to support healthy digestion, improve metabolism, and help you achieve a flatter belly.

That’s a great point about blending tradition with tech! Platforms like LuckyI, with its focus on fortune & local payments, really understand the Filipino player. Considering a try? Check out the luckyi app download apk – seems secure with 2FA & PAGCOR compliance!

Thanks for sharing. I read many of your blog posts, cool, your blog is very good.

Can you be more specific about the content of your article? After reading it, I still have some doubts. Hope you can help me. https://accounts.binance.info/register-person?ref=IHJUI7TF