Cách tính thuế thu nhập cá nhân (TNCN) cho người nước ngoài

Hướng dẫn cách tính thuế TNCN cho người nước ngoài là cá nhân cư trú và không cư trú tại Việt Nam. Có công thức tính thuế TNCN cụ thể ở từng trường hợp.

Nội dung chính:

- I. Cách tính thuế TNCN đối với người nước ngoài là cá nhân cư trú

- 1. Điều kiện là cá nhân cư trú của người nước ngoài

- 2. Cách tính thuế TNCN cho cá nhân cư trú là người nước ngoài

- II. Cách tính thuế TNCN đối với người nước ngoài là cá nhân không cư trú

Đối với người nước ngoài để xác định phần thu nhập chịu thuế thì sẽ căn cứ vào việc cá nhân đó là cá nhân cư trú hoặc không cư trú để xác định nghĩa vụ thuế phát sinh tại Việt Nam. Sau đây, Kế toán Hải Dương sẽ hướng dẫn bạn cách tính thuế TNCN cho người nước ngoài.

- CÁCH TÍNH THUẾ TNCN ĐỐI VỚI NGƯỜI NƯỚC NGOÀI LÀ CÁ NHÂN CƯ TRÚ

Thu nhập chịu thuế của cá nhân cư trú là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân nơi chi trả thu nhập hoặc nơi nhận thu nhập.

- Điều kiện là cá nhân cư trú của người nước ngoài

Cá nhân là người nước ngoài chỉ cần đáp ứng một trong các điều kiện sau thì được xác định là cá nhân cư trú:

- Cá nhân nước ngoài có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục từ ngày đầu tiên đến Việt Nam;

- Có nơi ở thường trú ghi trong thẻ thường trú hoặc nơi ở tạm trú khi đăng ký do cơ quan có thẩm quyền thuộc Bộ Công an cấp;

- Có thuê nhà để ở tại Việt Nam với thời hạn thuê từ 183 ngày trở lên trong năm tính thuế theo quy định của pháp luật về nhà ở.

- Cách tính thuế TNCN cho cá nhân cư trú là người nước ngoài

Đối với cá nhân là người nước ngoài làm việc tại Việt Nam – được xác định là cá nhân cư trú thì doanh nghiệp thực hiện khấu trừ thuế theo biểu thuế lũy tiến từng phần theo công thức:

| Thuế TNCN | = | Thu nhập tính thuế | x |

Thuế suất |

|

Thu nhập tính thuế TNCN |

= | Tổng thu nhập | – | Các khoản miễn thuế | – |

Các khoản giảm |

Trong đó:

– Tổng thu nhập: tổng khoản lương mà cá nhân nhận được trong kỳ tính thuế phát sinh trong và ngoài lãnh thổ Việt Nam.

– Các khoản miễn thuế:

- Khoản chi tiền công tác phí, khoản chi tiền cước điện thoại, văn phòng phẩm (có nêu rõ trong quy định quy chế của công ty);

- Đối với tiền trang phục trả cho người lao động không vượt quá 5.000.000 đồng/người/năm; khoản chi trang phục bằng hiện vật;

- Thu nhập từ vượt so với mức của ngày làm việc bình thường của việc làm thêm giờ/tăng ca;

- Khoản chi về phương tiện đưa đón tập thể người lao động đến nơi làm việc & trở về nơi ở;

- Khoản chi trả hộ tiền đào tạo theo kế hoạch của đơn vị sử dụng lao động nhằm nâng cao trình độ, tay nghề để phù hợp với công việc;

- Khoản chi tiền mua vé máy bay khứ hồi về phép mỗi năm một lần;

- Khoản chi tiền học phí cho con NLĐ, theo bậc từ mầm non đến trung học phổ thông – do đơn vị chi trả hộ;

- Tiền ăn trưa được miễn thuế TNCN tối đa: 730.000 đồng/tháng, một số khoản chi sử dụng chung cho tập thể người lao động bằng hiện vật;

- Khoản chi vé máy bay đi công tác cho người lao động có đặc thù công việc phải luân chuyển;

- Khoản chi có đám hiếu, đám hỷ.

– Các khoản giảm trừ:

- Giảm trừ bản thân: 11.000.000 đồng/tháng và được tính giảm trừ cho bản thân từ tháng 01 hoặc từ tháng đến Việt Nam lần đầu tiên đến tháng kết thúc hợp đồng hoặc rời khỏi Việt Nam trong năm tính thuế – được tính đủ theo tháng;

- Giảm trừ người phụ thuộc: 4.400.000 đồng/tháng;

- Giảm trừ các khoản bảo hiểm trích vào lương của người lao động với tỷ lệ trích năm 2022 như sau: Quỹ hưu trí (8{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44}); BHYT (1.5{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44});

- Giảm trừ kể cả các khoản khuyến học, đóng góp từ thiện, nhân đạo.

– Thuế suất – biểu thuế lũy tiến từng phần:

|

Bậc thuế |

Thu nhập tính thuế/ tháng (triệu đồng) | Thuế suất

({8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44}) |

Tính số thuế phải nộp | |

| Cách 1 | Cách 2 | |||

| 1 | Đến 5 trđ | 5 |

0 trđ + 5{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT |

5{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT |

| 2 | Trên 5 đến 10 | 10 | 0.25 trđ + 10{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44}TNTT trên 5trđ |

10{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT – 0.25 trđ |

|

3 |

Trên 10 đến 18 | 15 | 0.75 trđ + 15{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44}TNTT trên 10 trđ |

15{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT – 0.75 trđ |

|

4 |

Trên 18 đến 32 | 20 |

1.95 trđ + 20{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT trên 18 trđ |

20{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT – 1.65 trđ |

| 5 | Trên 32 đến 52 | 25 |

4.75 trđ + 25{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT trên 32 trđ |

25{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT – 3.25 trđ |

|

6 |

Trên 52 đến 80 |

30 |

9.75 trđ + 30{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT trên 52 trđ |

30{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT – 5.85 trđ |

|

7 |

Trên 80 |

35 |

18.15 trđ + 35{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT trên 80trđ |

35{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} TNTT – 9.85 trđ |

- CÁCH TÍNH THUẾ TNCN ĐỐI VỚI NGƯỜI NƯỚC NGOÀI LÀ CÁ NHÂN KHÔNG CƯ TRÚ

Đối với cá nhân không cư trú – người nước ngoài, cách tính thuế TNCN được quy định như sau:

- Thời điểm tính thuế thu nhập cá nhân sẽ căn cứ theo từng lần phát sinh thu nhập của cá nhân;

- Thu nhập chịu thuế thu nhập cá nhân là thu nhập phát sinh tại Việt Nam, không phân biệt nơi chi trả và nhận thu nhập;

- Phương pháp thực hiện khấu trừ thuế: tính thuế theo thuế suất toàn phần.

| Thuế TNCN | = | Thu nhập từ tiền lương, tiền công | x |

20{8ce2139b0b0845f40b75df1fd6b7d4c87ef3ed6cdef6e3584b2dcf2382f05e44} |

- Trường hợp cá nhân không cư trú có phát sinh thu nhập trong & ngoài nước Việt Nam, nhưng không tách được phần thu nhập phát sinh tại Việt Nam. Việc xác định tổng thu nhập phát sinh tại Việt Nam sẽ được tính theo 1 trong 2 trường hợp sau:

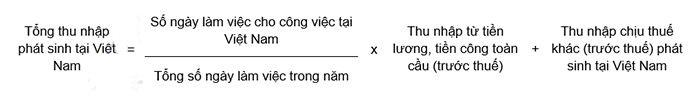

➢ Trường hợp 1: Cá nhân người nước ngoài không hiện diện tại Việt Nam:

Trong đó: Tổng số ngày làm việc trong năm – tính theo quy định của Bộ Luật lao động Việt Nam

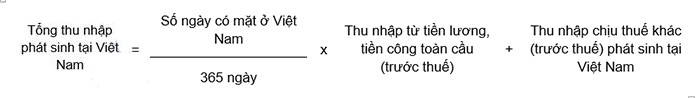

➢ Trường hợp 2: Cá nhân người nước ngoài hiện diện tại Việt Nam:

Your article helped me a lot, is there any more related content? Thanks!

Your article helped me a lot, is there any more related content? Thanks!

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.

For all you football fans, I found tylekeosoikeo. Great for checking odds and predictions. The interface is intuitive. Definitely a handy resource!

Can you be more specific about the content of your article? After reading it, I still have some doubts. Hope you can help me.

Wenn die Spieleauswahl genug groß ist, wie es meistens

bei den besten Online Casinos ist, finden Sie Keno und Bingo

im Portfolio. Beste Online Casinos haben für Spieler aus der Welt im Portfolio auch viele Poker Spiele neben Slots, diese kann man im Live Casino um

echtes Geld testen oder sogar im Bereich Kartenspiele kostenlos

zum Spaß. Das online Roulette zeigt tolle Gewinnchancen, online finden Sie viele spannende Varianten, falls Sie eine echte beste Online Casino Seite

besuchen! Die beliebtesten Glücksspiele finden wir im Top Online Casino klar.

Einarmige Banditen fehlen in keinem Casino und wenn eine Spielhalle das beste

online Casino mit Spielen werden will, müsste ein großes Portfolio davon zeigen. Damit werden nicht nur Slots, Live Roulette,

Blackjack gemeint, sondern mehrere heranziehende Casinospiele.

Deswegen ist sie die wichtigste, worauf man achtet, um gutes

Online Casino für deutsche Spieler zu finden.

Alle diese Faktoren sollten bei der Wahl des richtigen Online-Casinos eine Rolle spielen. Allerdings

sind nicht nur die Games der deutschen Provider in Deutschland beliebt.

Wer Gameentwickler nach deutschem Qualitätsstandard sucht, kann sich

auf die deutschen oder österreichischen Marken konzentrieren. Der

Unterschied ist, dass RNG-Tischspiele ein kostenloses Spielen und

Erlernen der Regeln bieten. Vertrauenswürdige Glücksspielanbieter bieten in diesem Zusammenhang oftmals auch das Einstellen von Spiellimits an.

References:

https://online-spielhallen.de/kostenlose-casino-spiele-online-ohne-anmeldung-direkt-spielen/

Just logged into swerte88login, hoping for some swerte or luck tonight. The registration was quick, and the site seems promising. Fingers crossed! Check it swerte88login

Alright, trying to get logged into okjllogin and it’s smooth as butter. Hope the games are as good as the login process! Fingers crossed! okjllogin

Thanks for sharing. I read many of your blog posts, cool, your blog is very good. https://accounts.binance.com/es-AR/register-person?ref=UT2YTZSU

**aquasculpt**

aquasculpt is a revolutionary supplement crafted to aid weight management by naturally accelerating metabolism

**prostavive**

prostavive Maintaining prostate health is crucial for mens overall wellness, especially as they grow older.

**synadentix**

synadentix is a dental health supplement created to nourish and protect your teeth and gums with a targeted combination of natural ingredients

**nervecalm**

nervecalm is a high-quality nutritional supplement crafted to promote nerve wellness, ease chronic discomfort, and boost everyday vitality.

**alpha boost**

alpha boost for men, feeling strong, energized, and confident is closely tied to overall quality of life. However, with age, stress, and daily demands

**yu sleep**

yusleep is a gentle, nano-enhanced nightly blend designed to help you drift off quickly, stay asleep longer, and wake feeling clear

**prodentim**

prodentim is a distinctive oral-care formula that pairs targeted probiotics with plant-based ingredients to encourage strong teeth

**nitric boost**

nitric boost is a daily wellness blend formulated to elevate vitality and support overall performance.